Hypoteční trh a jeho dopad na ceny nemovitostí v ČR

🏠 Hypotéky jsou zpět v plné síle. Češi si každý měsíc sjednají nové úvěry za desítky miliard a banky bojují o klienty. Kratší fixace vítězí, úrokové sazby klesají a realitní trh reaguje rychlým růstem cen. Jak se změnila dostupnost bydlení a co čekat dál?

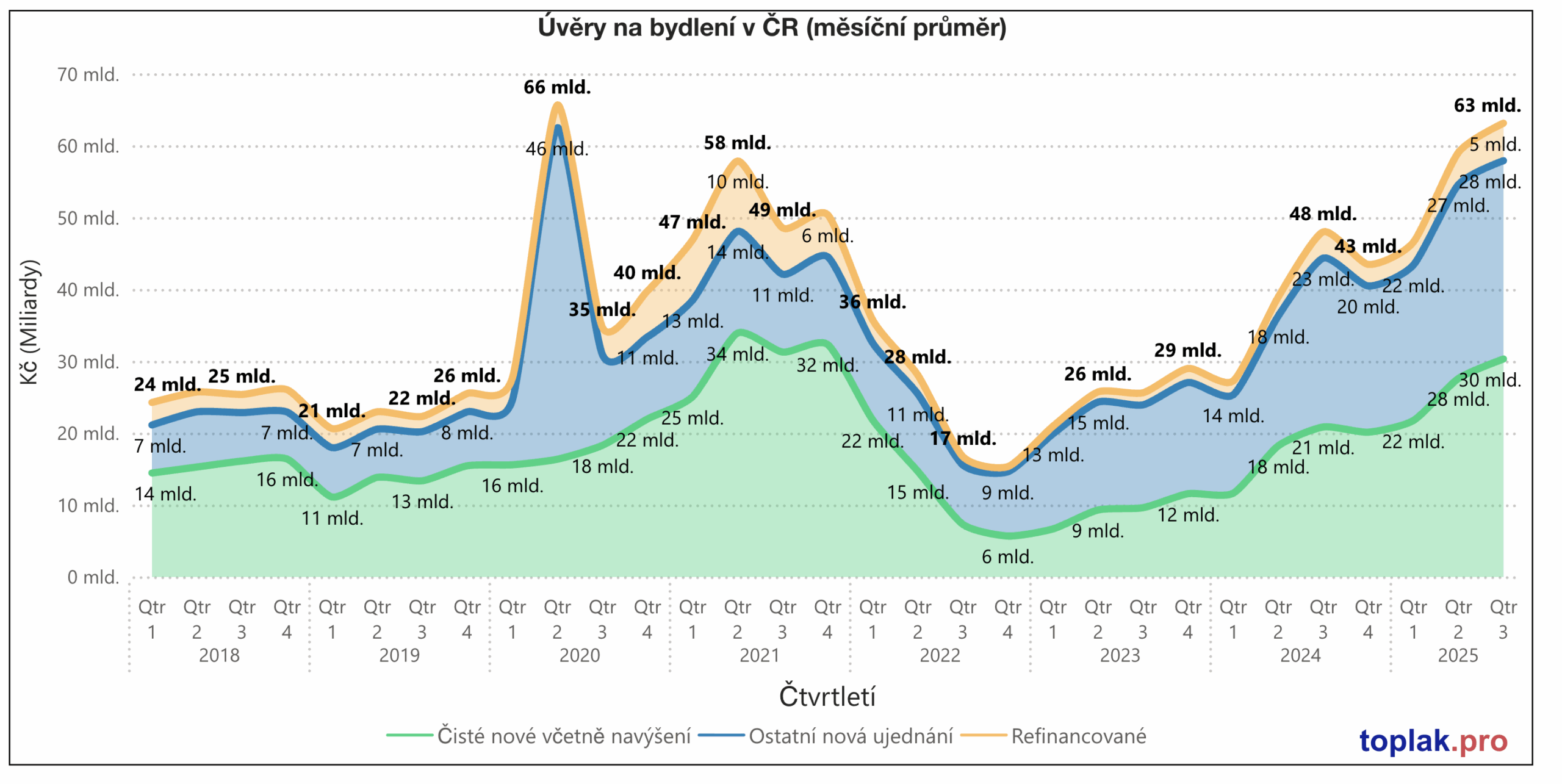

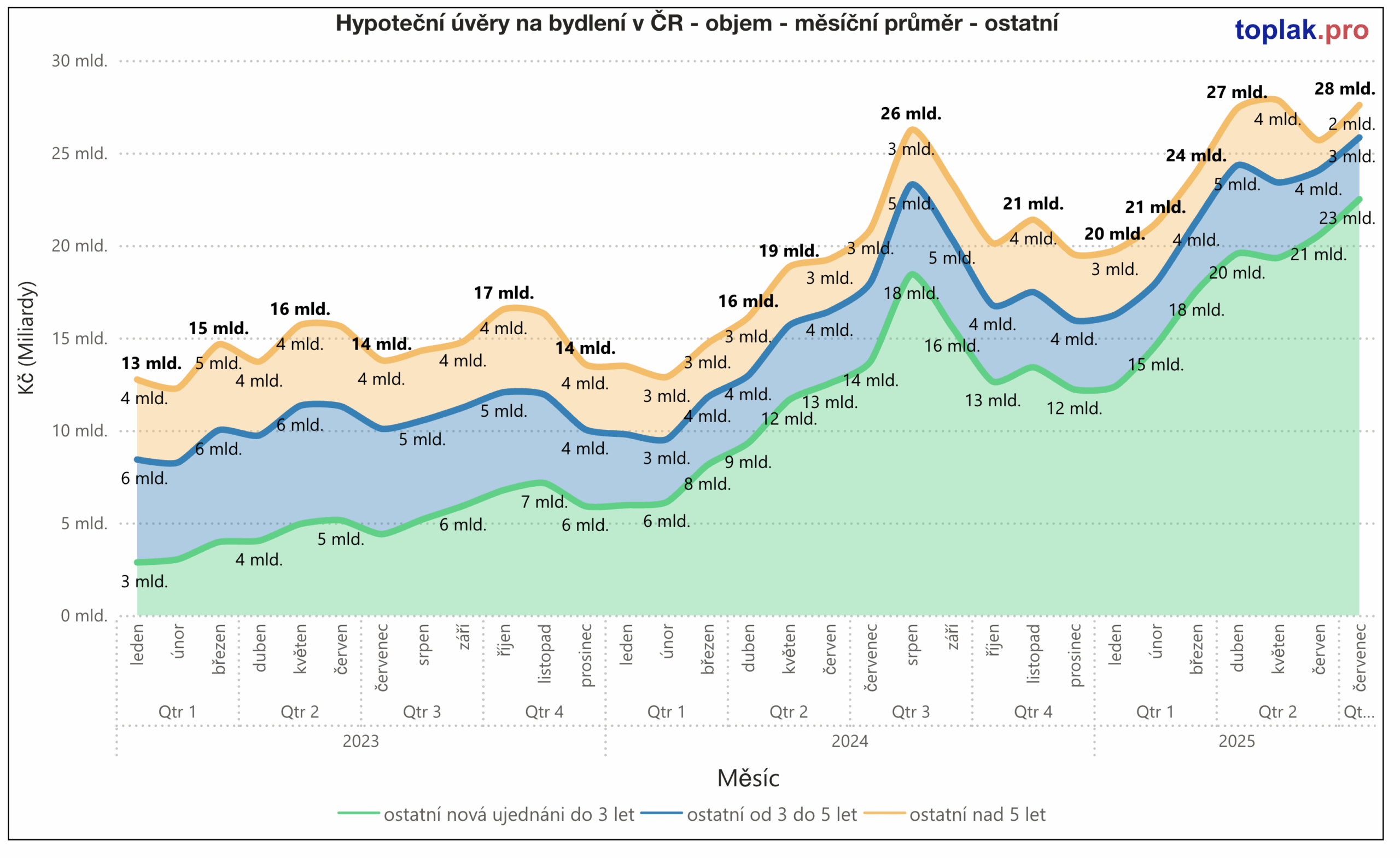

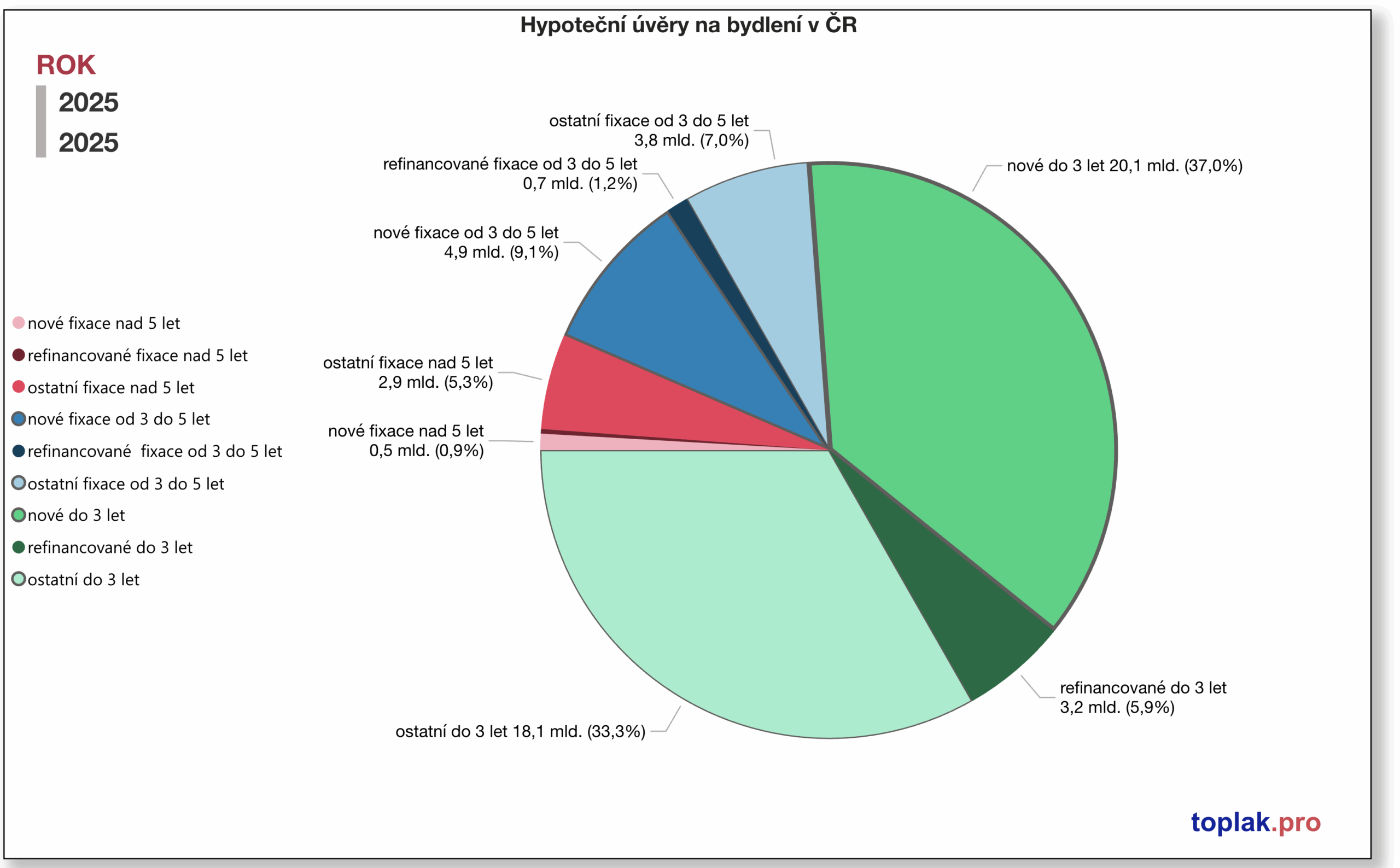

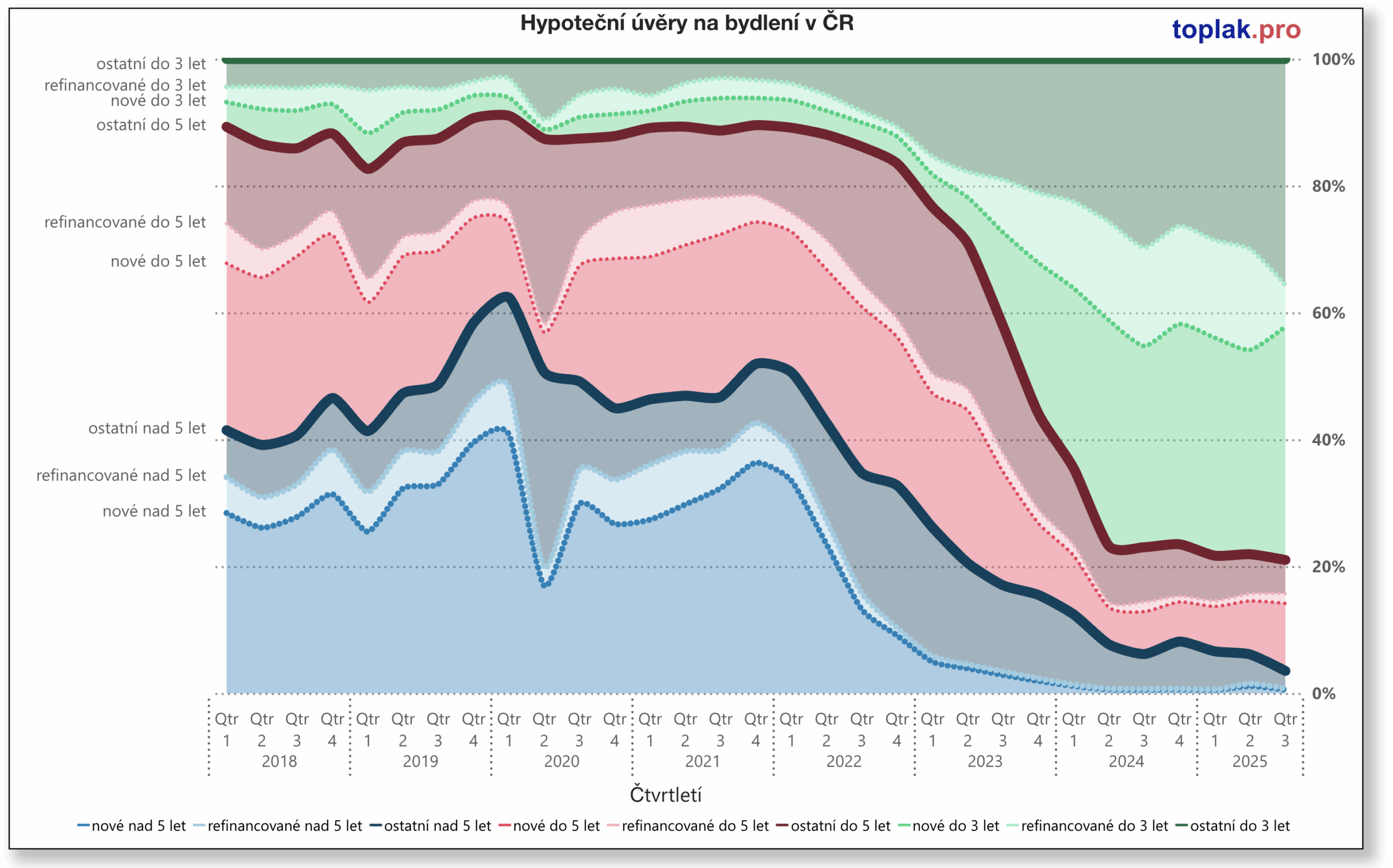

Hypoteční trh v České republice aktuálně dosahuje měsíční realizace přibližně 63 miliard korun. Struktura je zajímavá (červenec 2025):

- asi 30 miliard tvoří nové hypotéky,

- 5 miliard připadá na refinancování od jiných bank,

- a zhruba 28 miliard představují refixace stávajících hypoték.

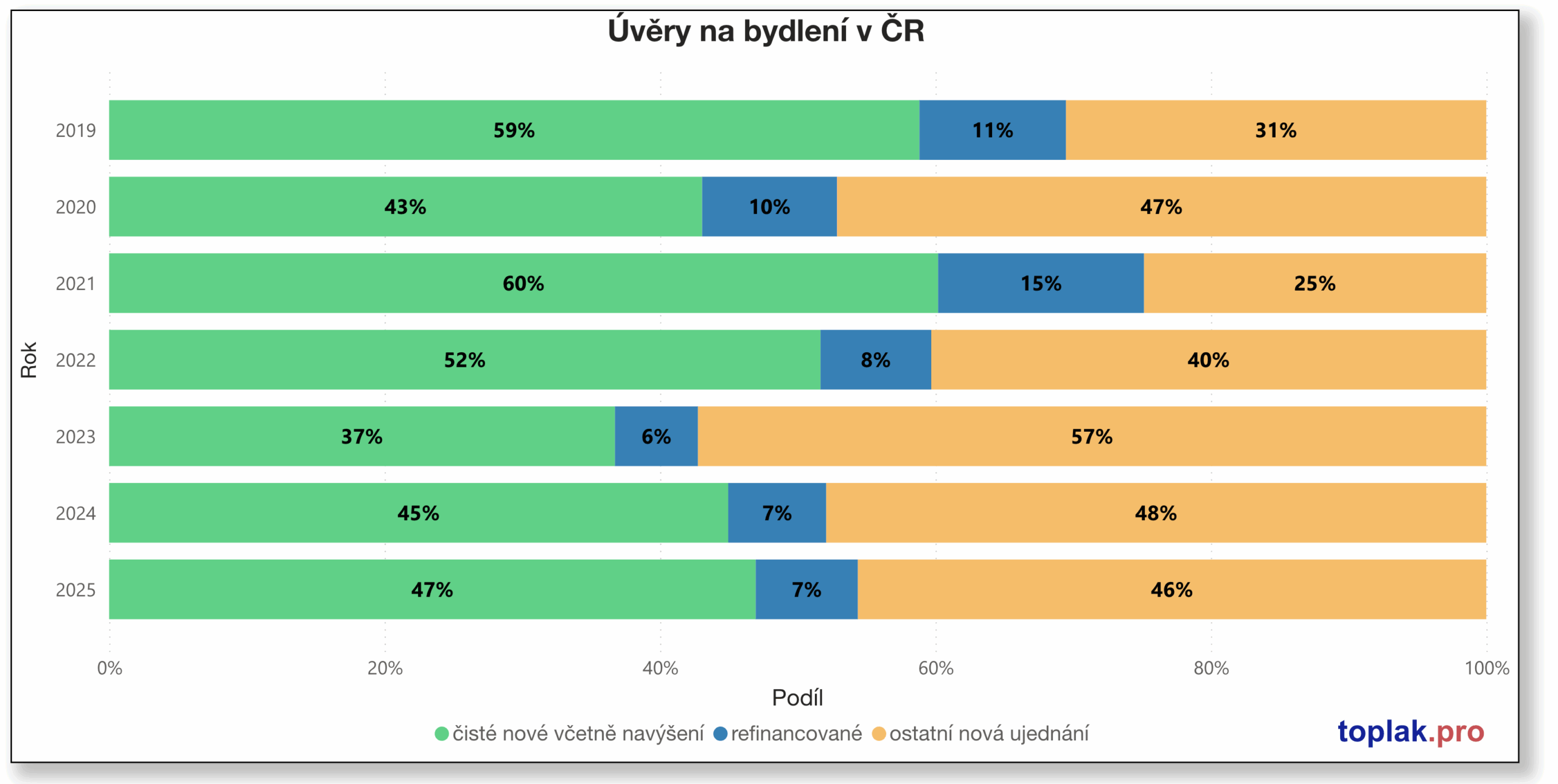

Objem je srovnatelný s rokem 2021, tj. obdobím maximálního růstu trhu, ale liší se složením – většina zákazníků nyní převládá refinancování stávajících úvěrů před uzavíráním zcela nových smluv.

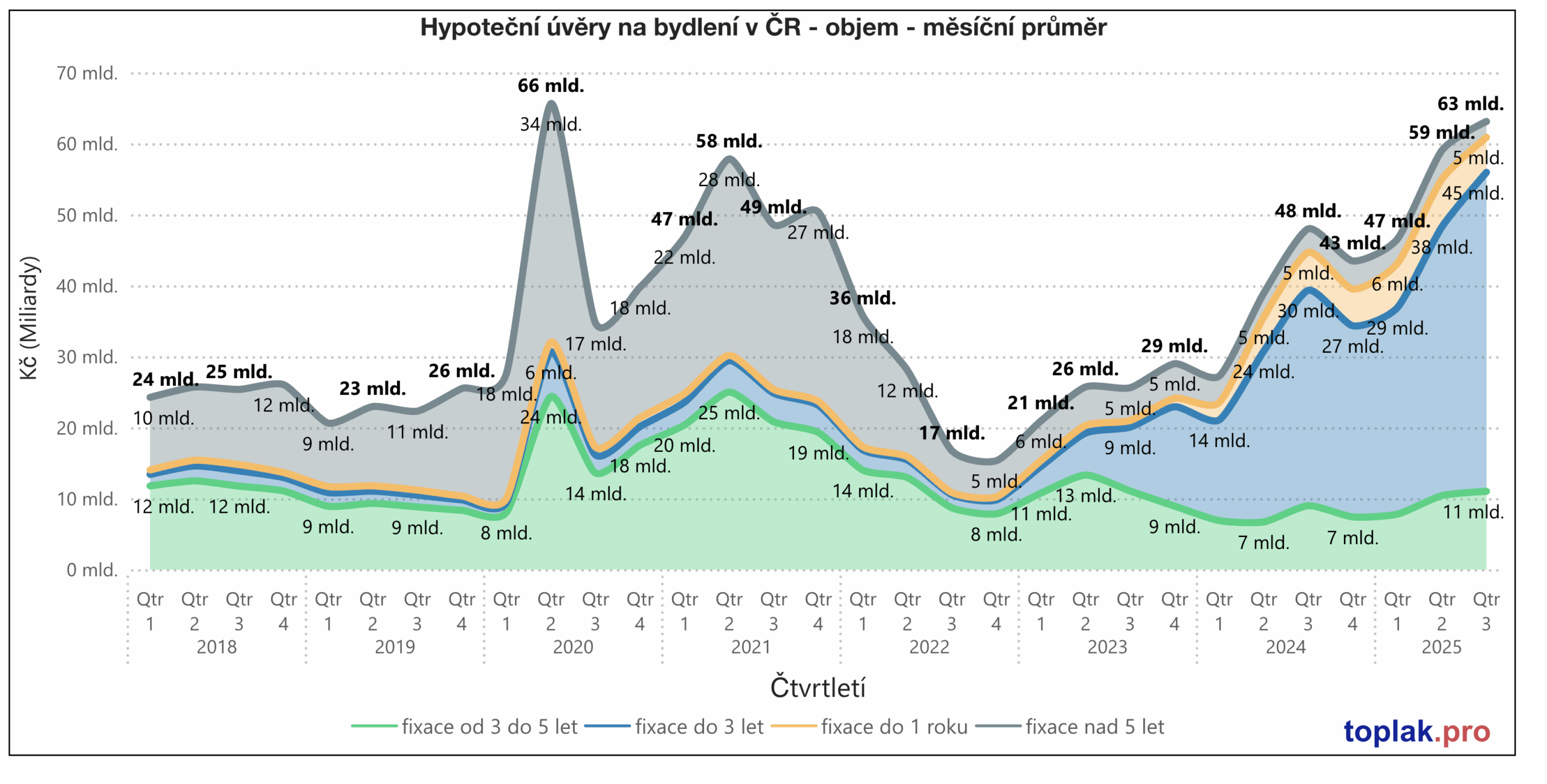

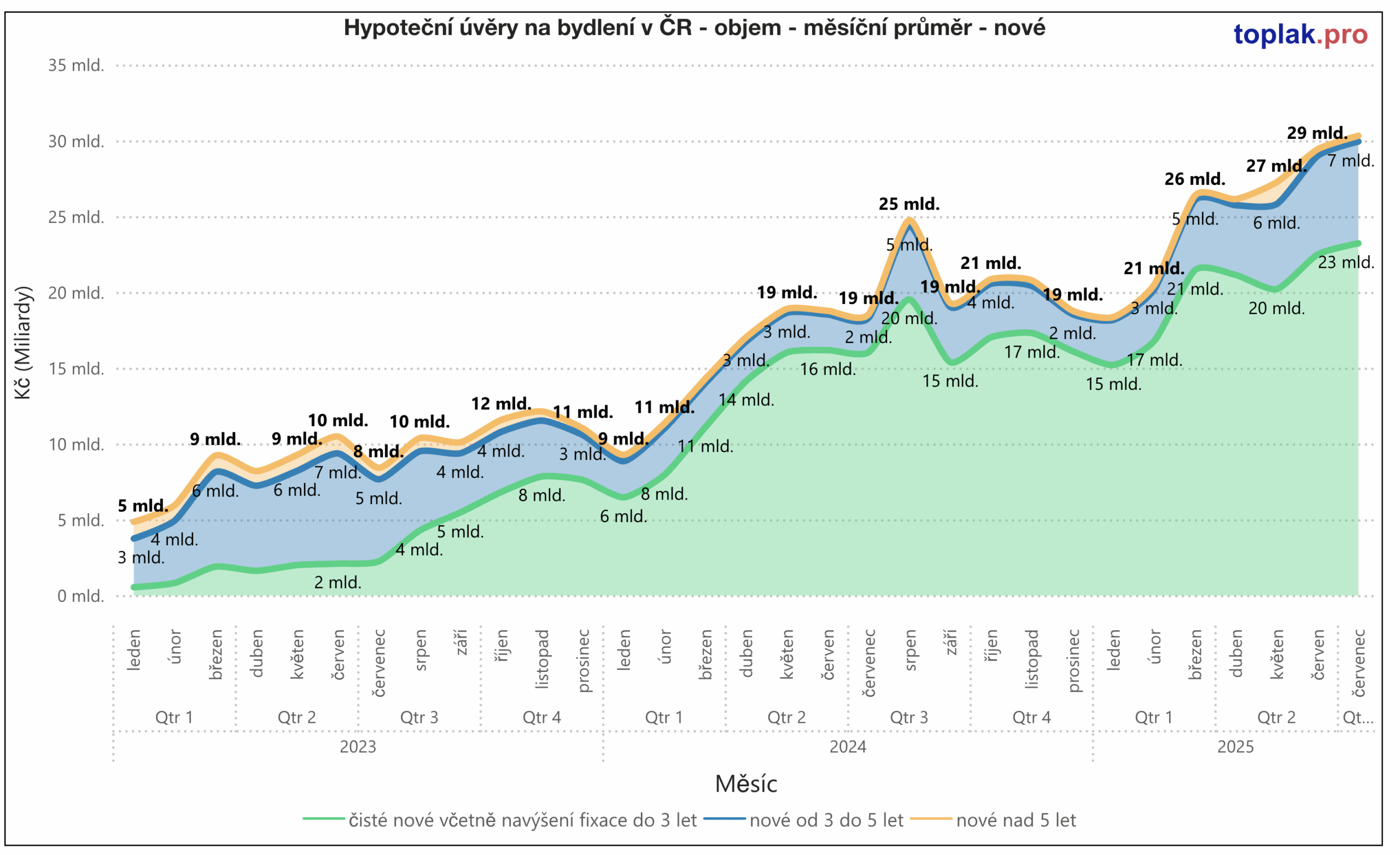

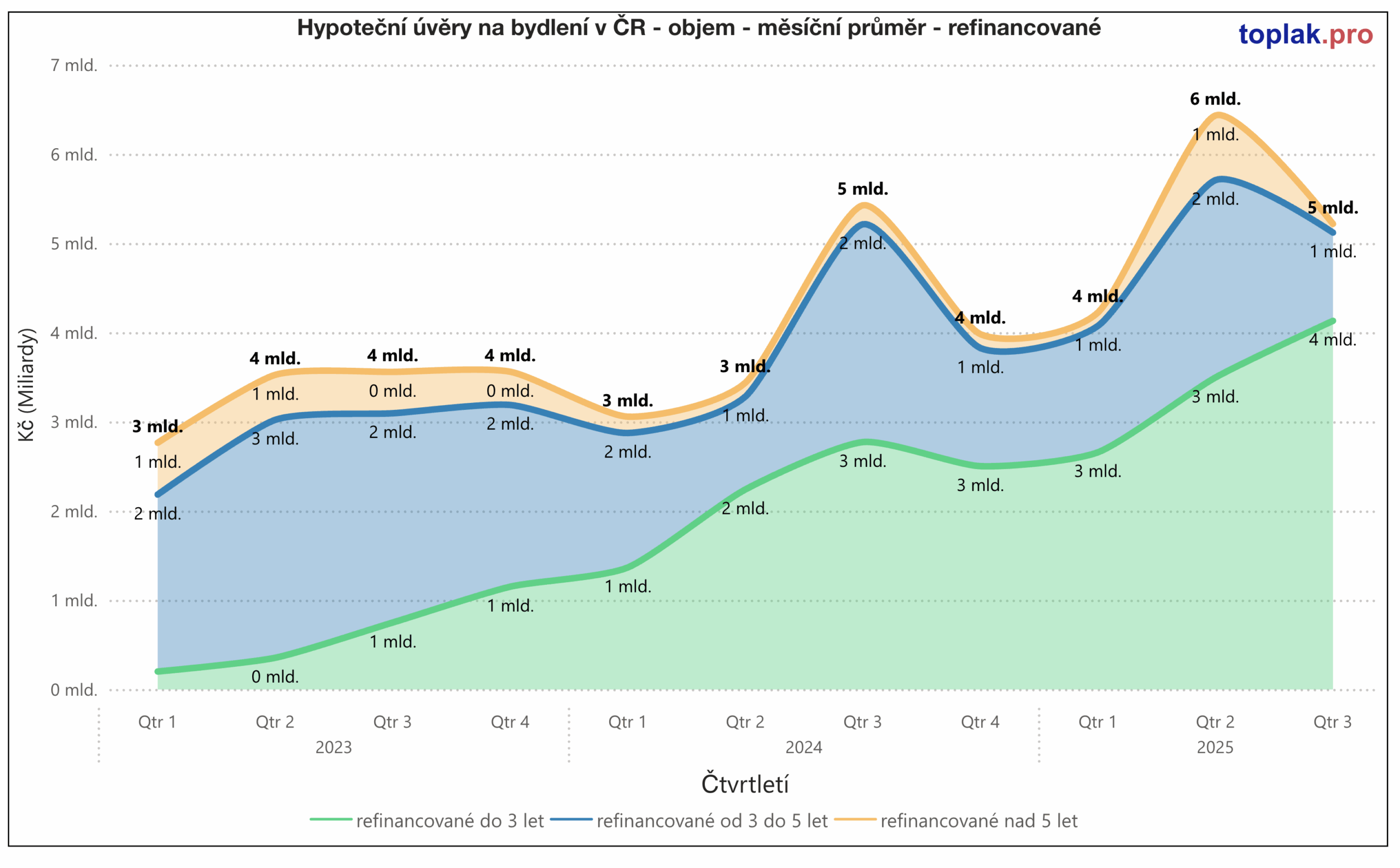

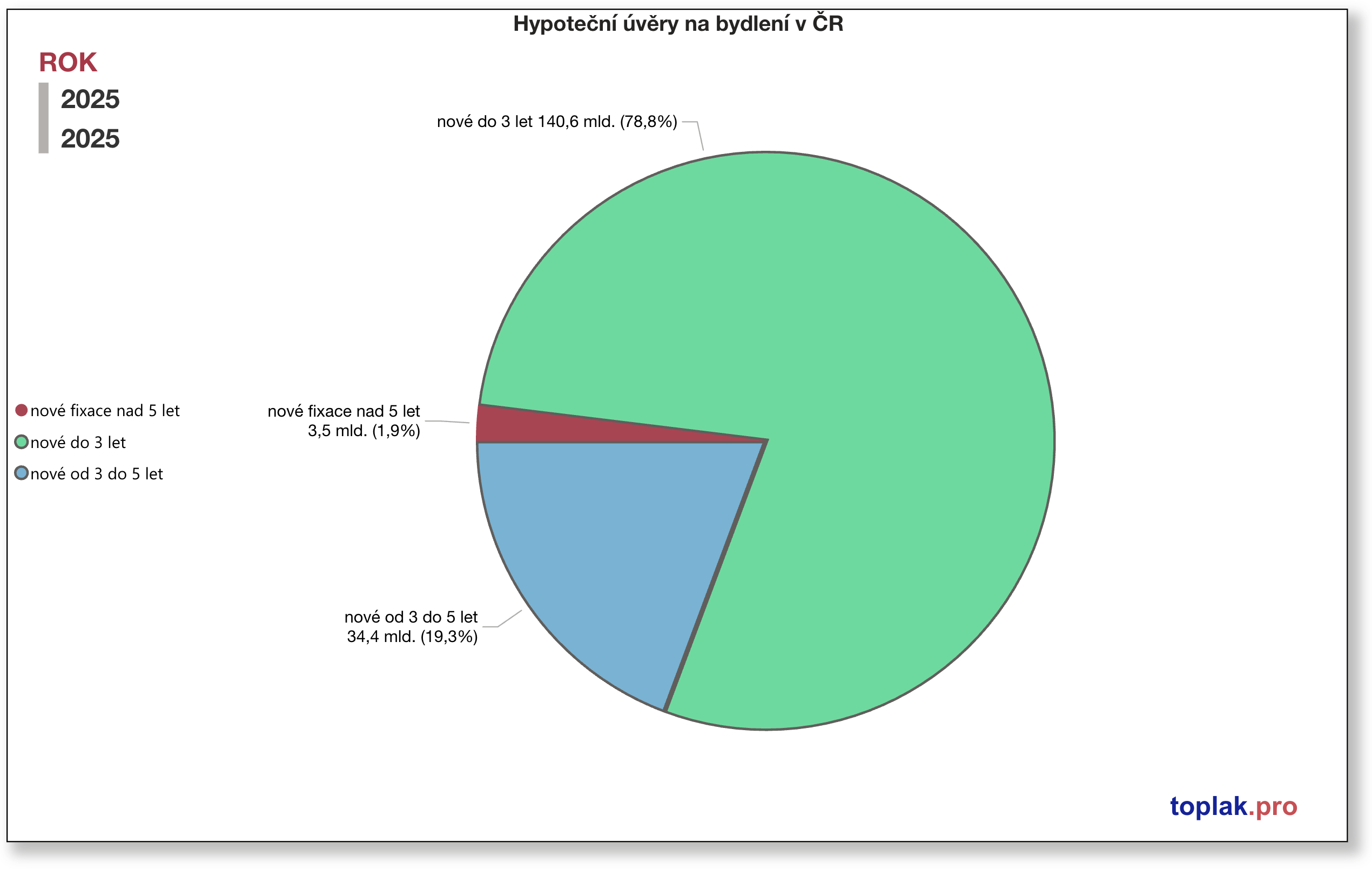

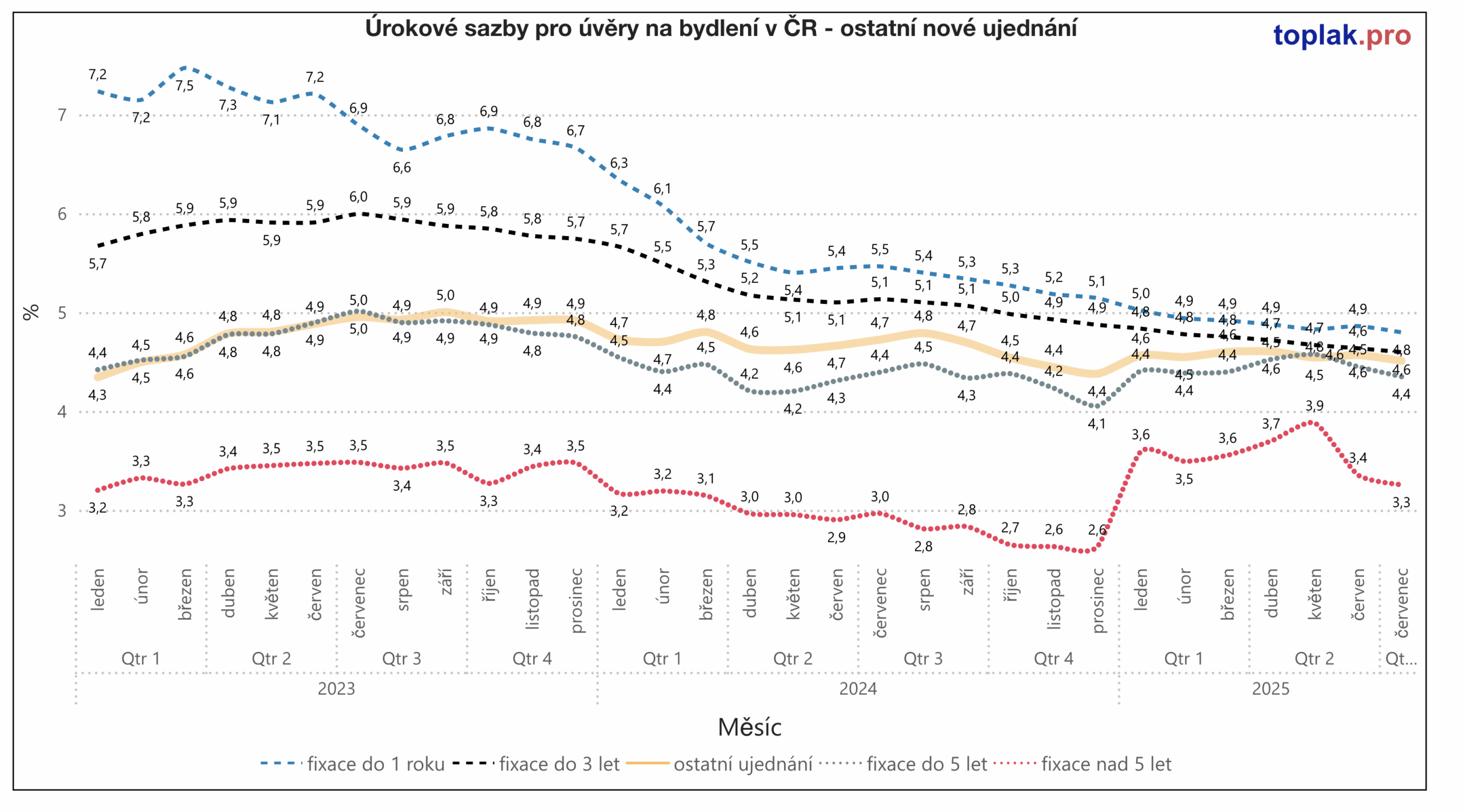

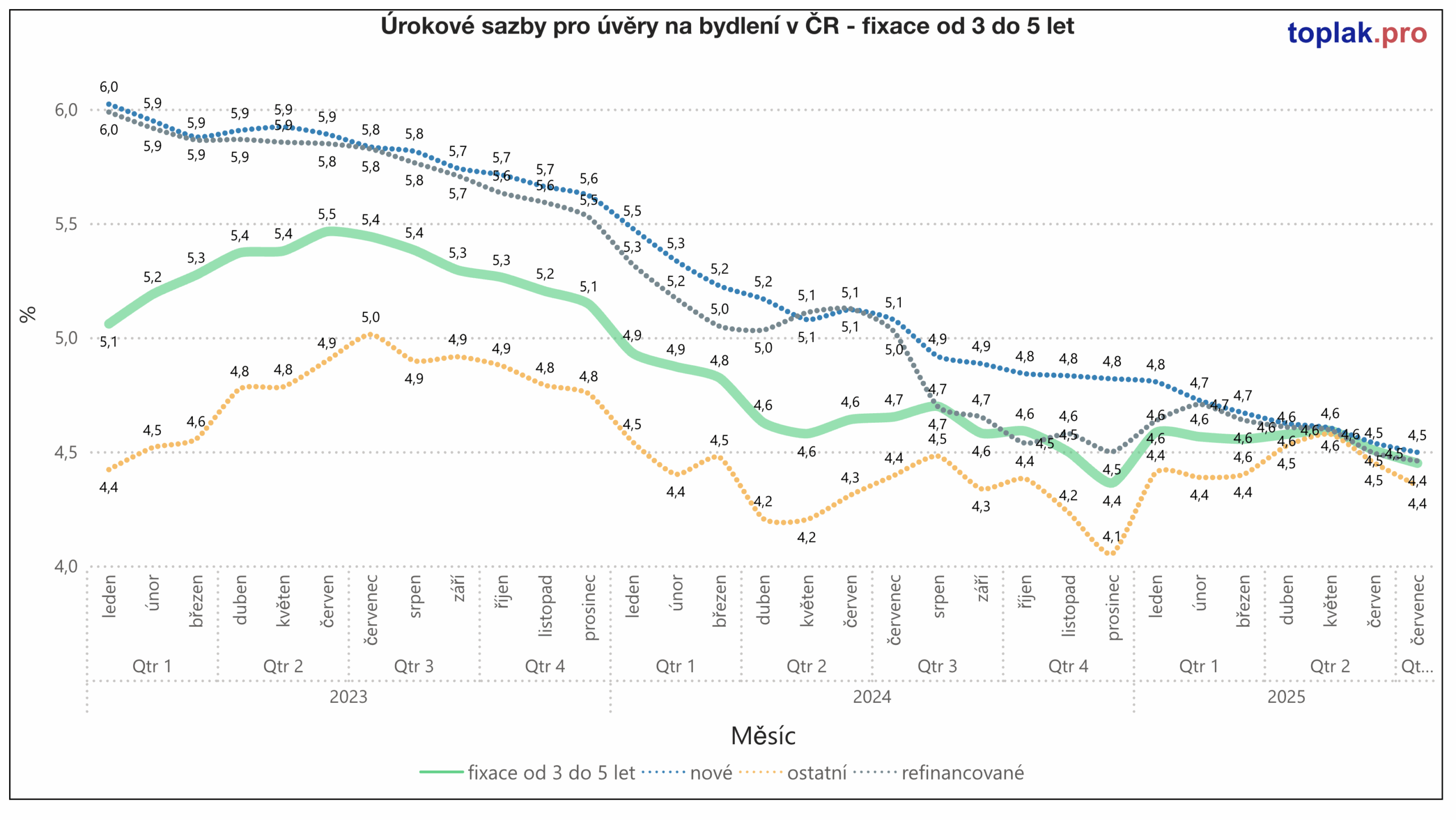

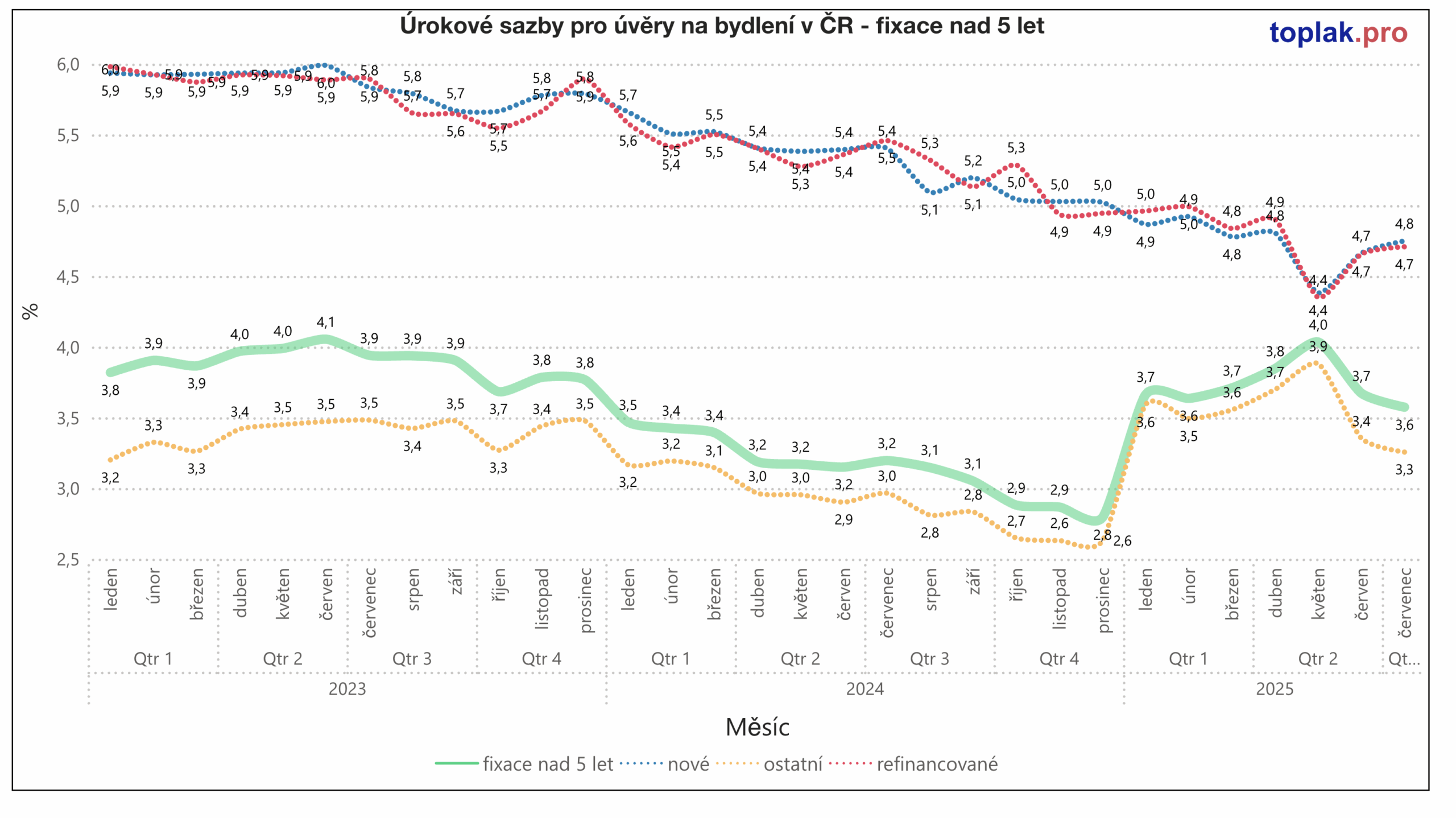

Preference fixací

Letos bylo sjednáno zhruba 34 miliard korun nových hypoték s fixací na 3 až 5 let a přibližně 140 miliard s fixací do 3 let. Hypotéky s fixací nad 5 let dnes představují méně než 2 % všech nových úvěrů.

To ukazuje jasný trend: klienti preferují kratší fixace, aby využili aktuálně nižších sazeb a zároveň si nechali otevřenou možnost úvěr v budoucnu refinancovat.

Proč kratší fixace převažují?

Banky dnes nabízejí delší fixace (nad 5 let) s vyšší sazbou než krátké fixace. Je to proto, že se nechtějí dlouhodobě vázat v prostředí, kde mohou sazby znovu růst. Do delších fixací proto započítávají vyšší rizikovou přirážku.

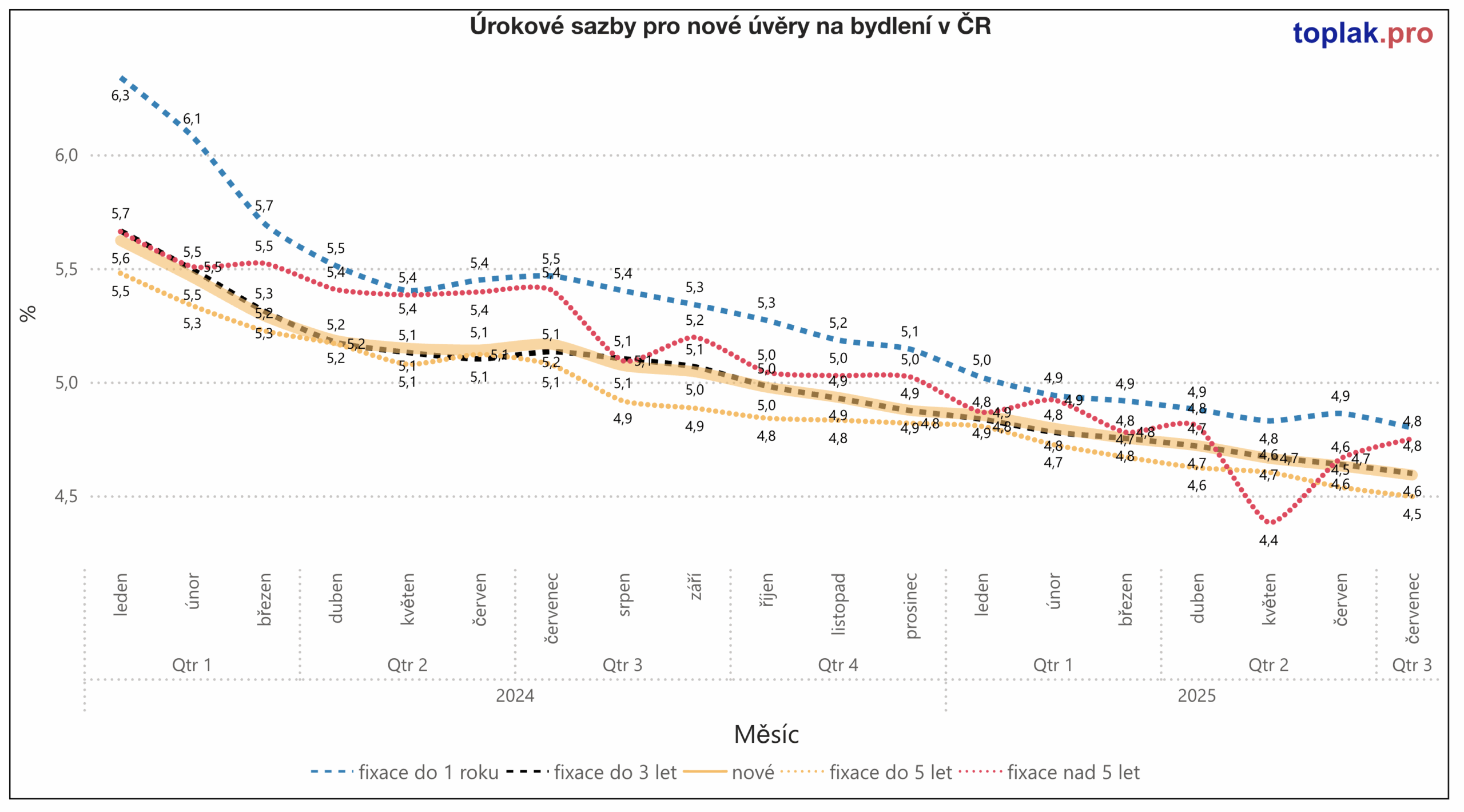

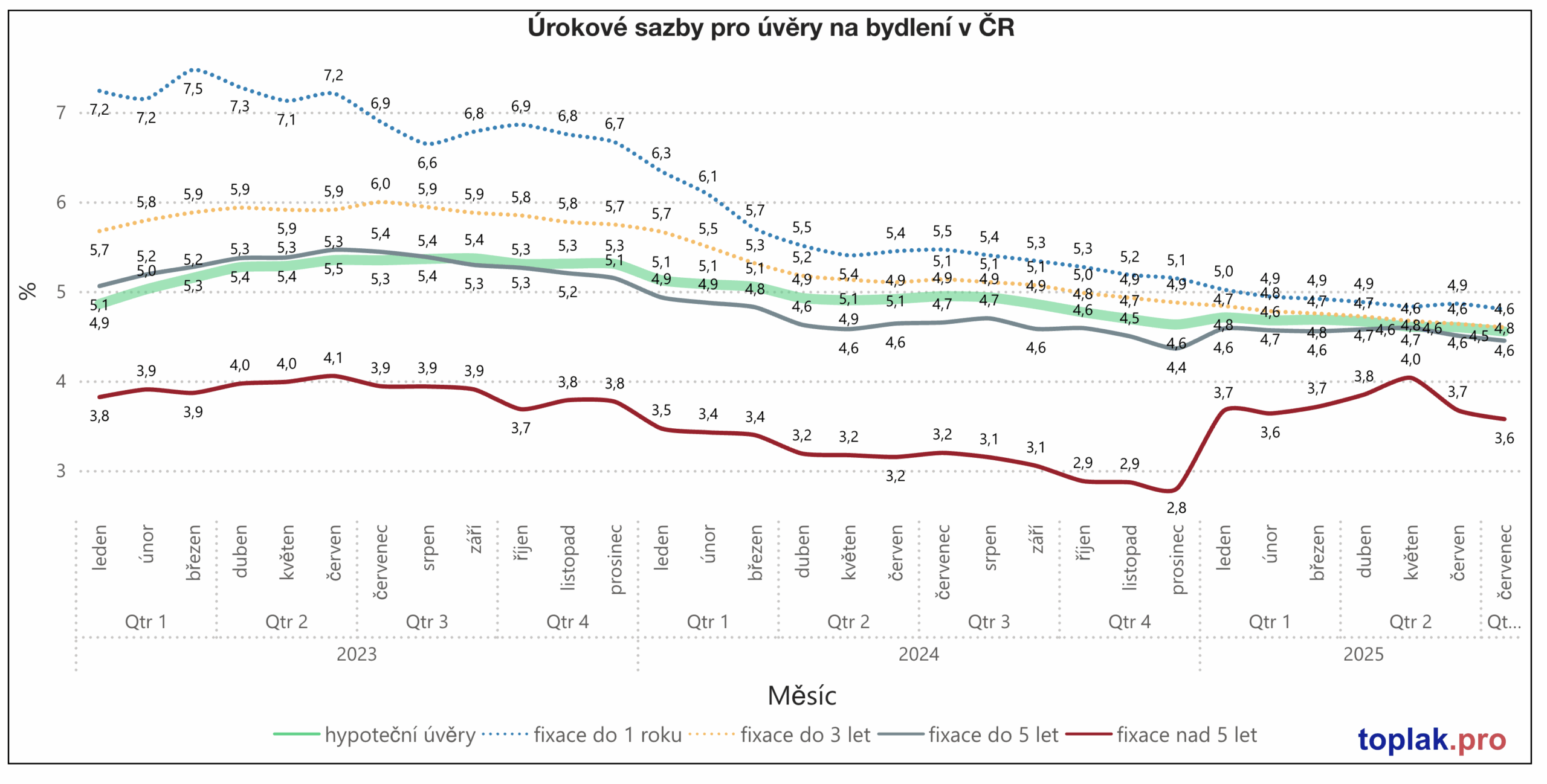

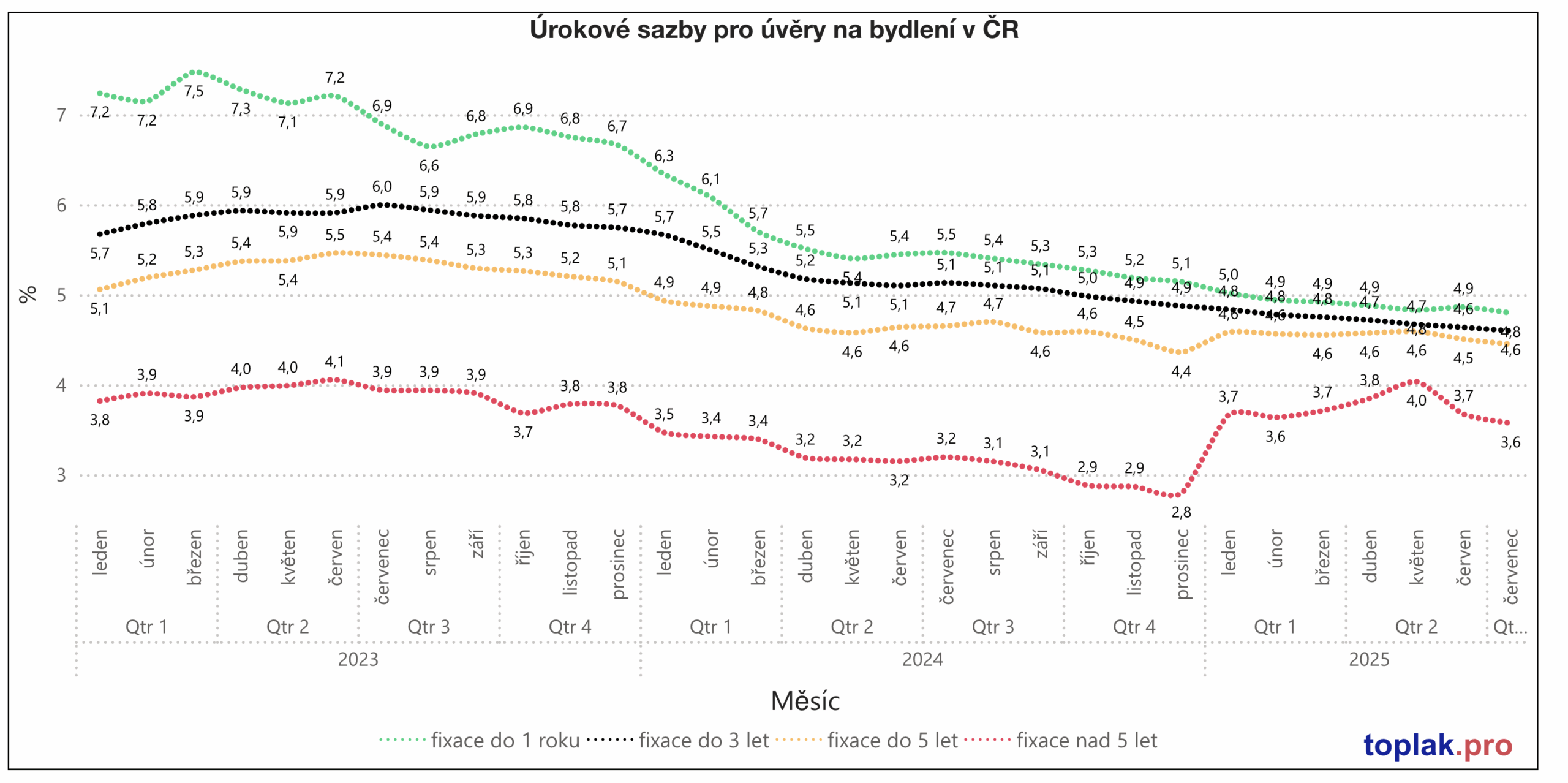

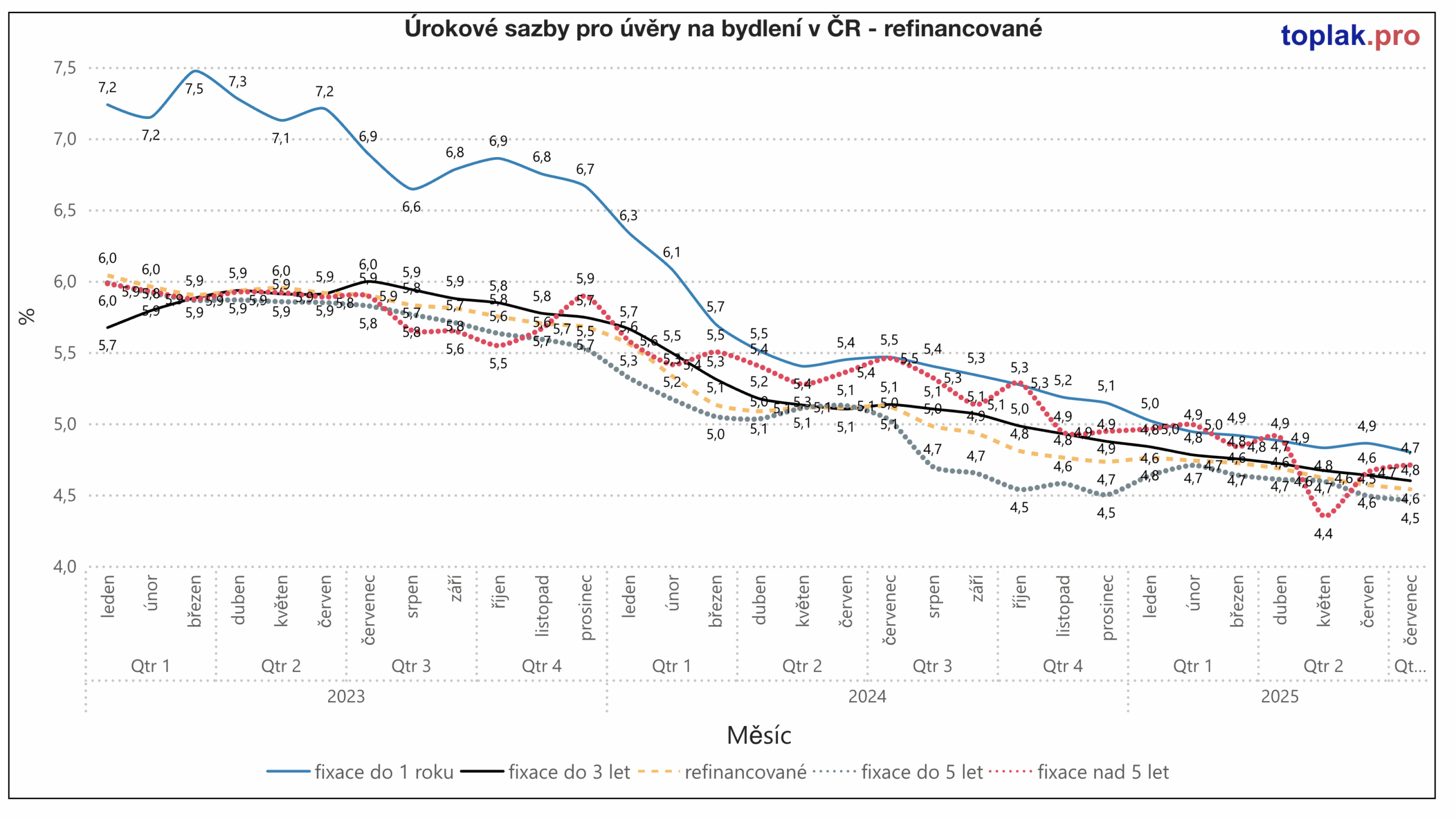

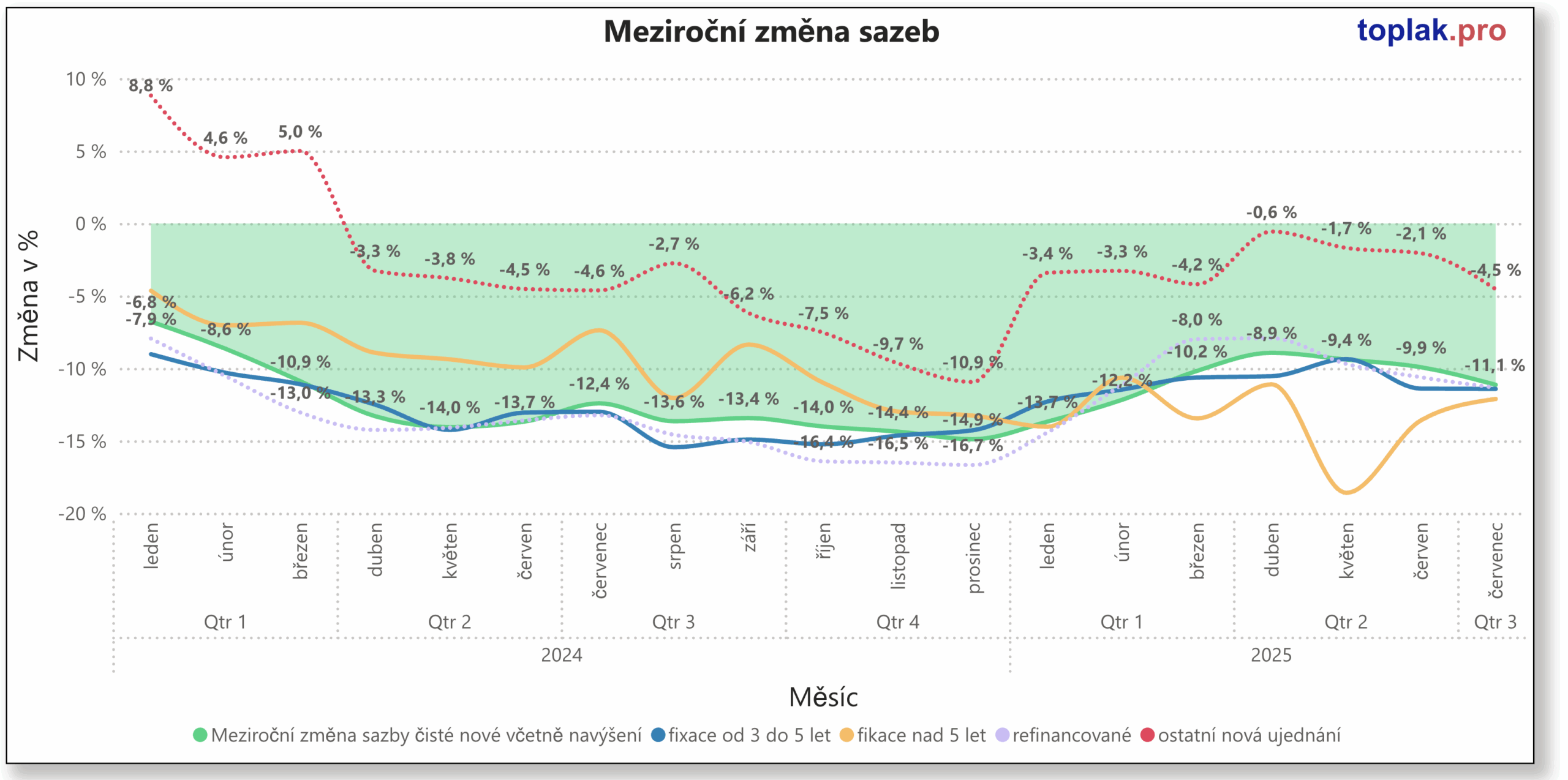

Úrokové sazby pod tlakem

Úrokové sazby u nových hypoték klesly pod 4,5 % a tento pokles je patrný napříč všemi typy fixací – od krátkodobých do 3 let až po delší nad 5 let. Banky jsou opatrné: delší fixace aktivně nenabízejí, protože očekávají, že sazby mohou znovu růst, nebo se nechtějí vázat na delší období za nižších podmínek.

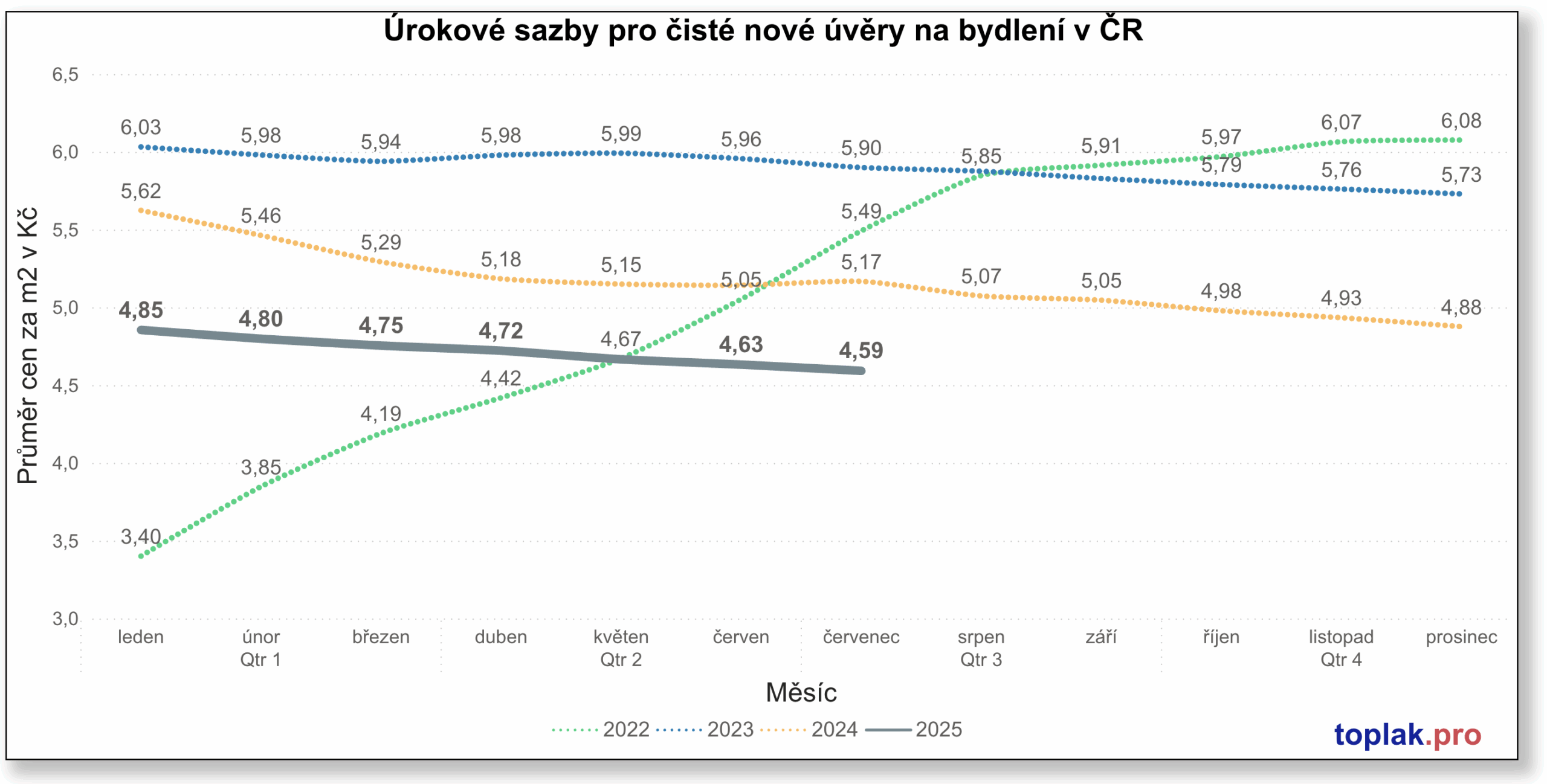

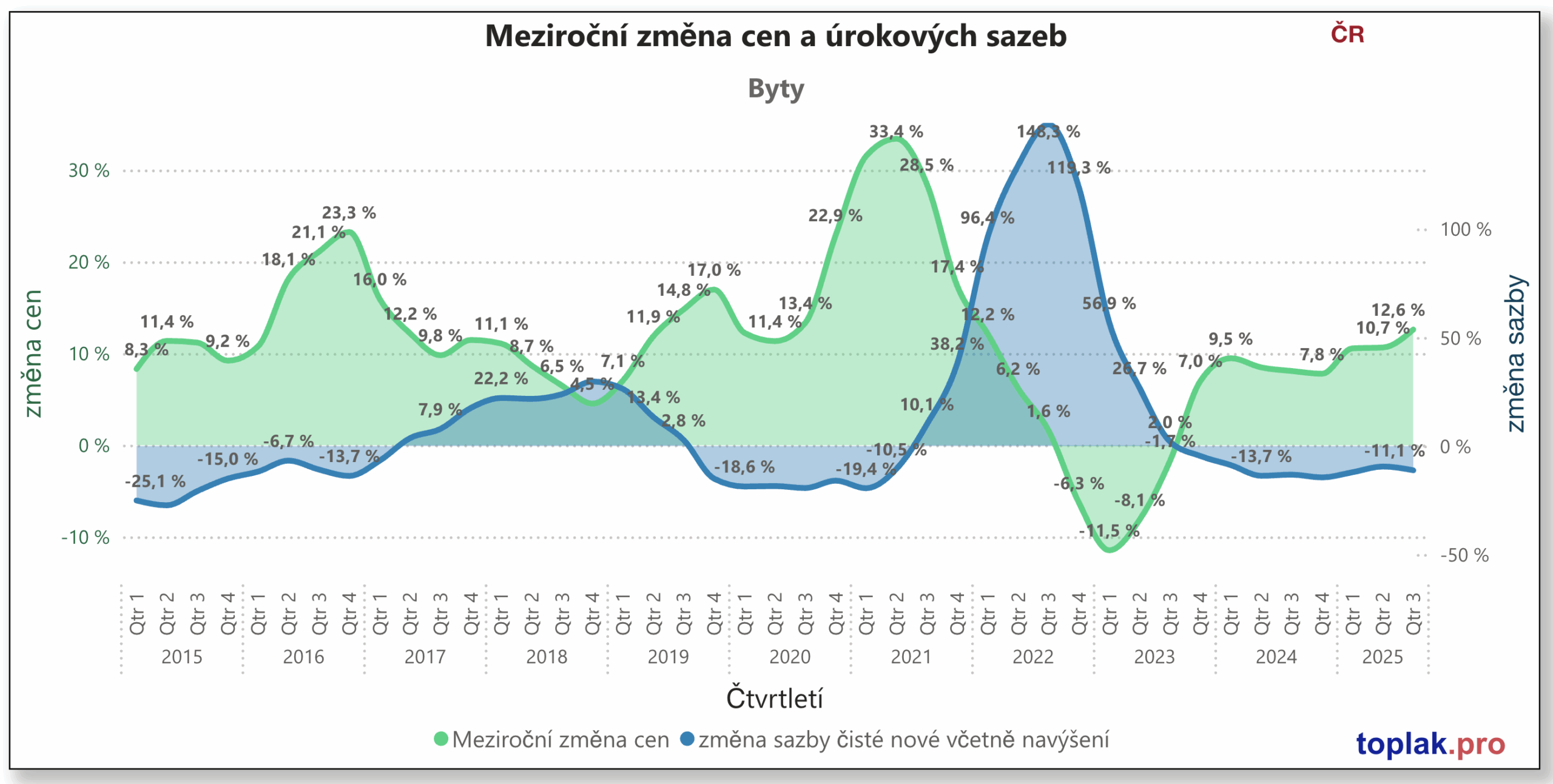

Hypotéky a ceny nemovitostí

Vývoj sazeb má přímý dopad na realitní trh:

- Rok 2020: historicky nejnižší sazby → růst cen až o 33 %.

- Rok 2021: postupné zvyšování sazeb → zpomalení růstu.

- Rok 2022: sazby vysoko → ceny nemovitostí začaly klesat.

- Současnost: s poklesem sazeb se růst cen znovu vrací.

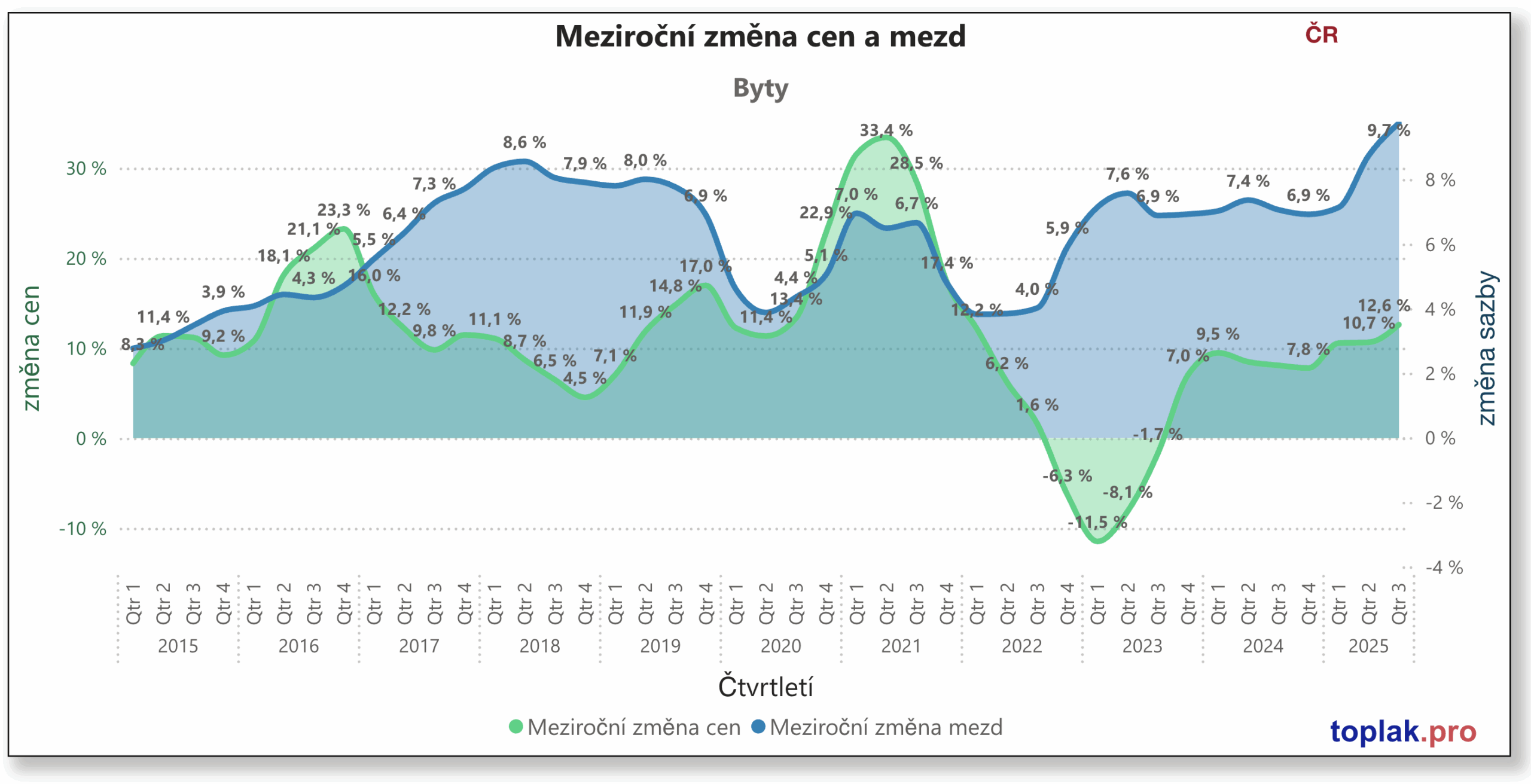

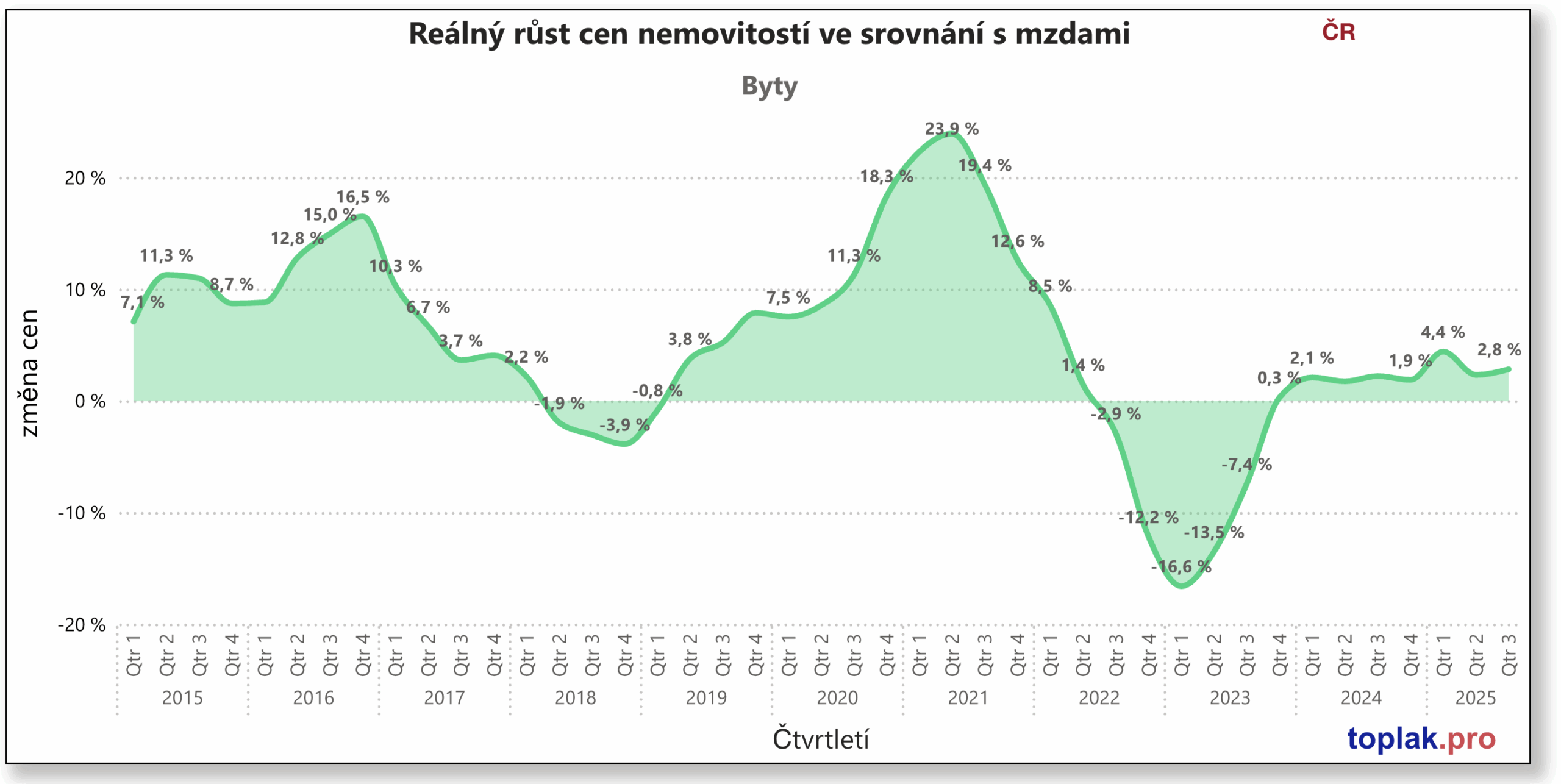

Role mezd

Vedle sazeb hrají klíčovou roli také mzdy.

- V roce 2020 rostly platy nejméně → oslabený růst cen.

- V roce 2021 mzdy přidaly výrazně → ceny nemovitostí vystřelily.

- V roce 2022 stagnace mezd → ceny klesly.

Aktuálně je reálný růst cen (po očištění růstu mezd) kolem 2,8 % ročně.

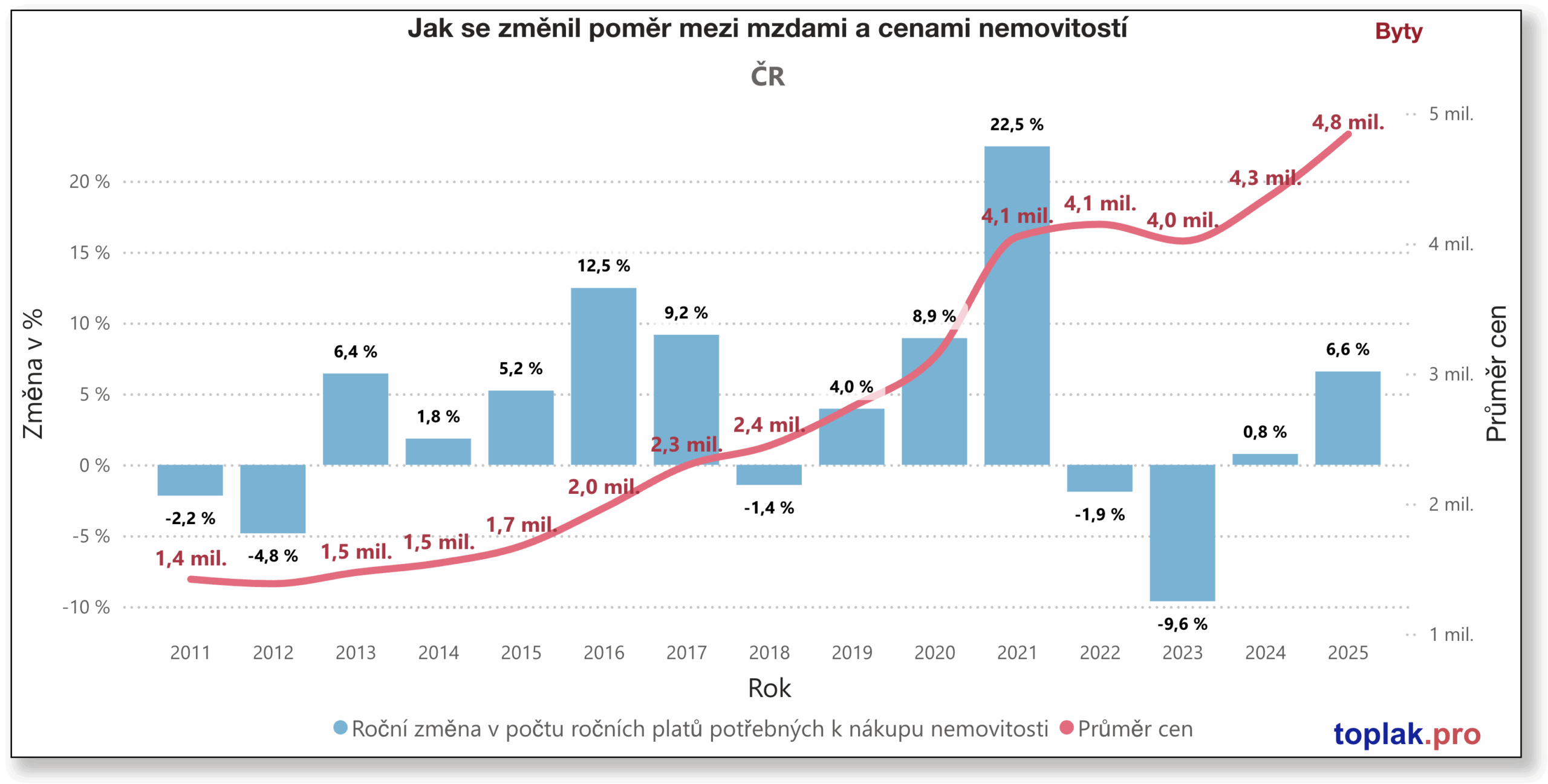

Od roku 2011 se průměrná cena nemovitostí zvýšila z 1,4 milionu na zhruba 4,8 milionu korun.

Dostupnost bydlení

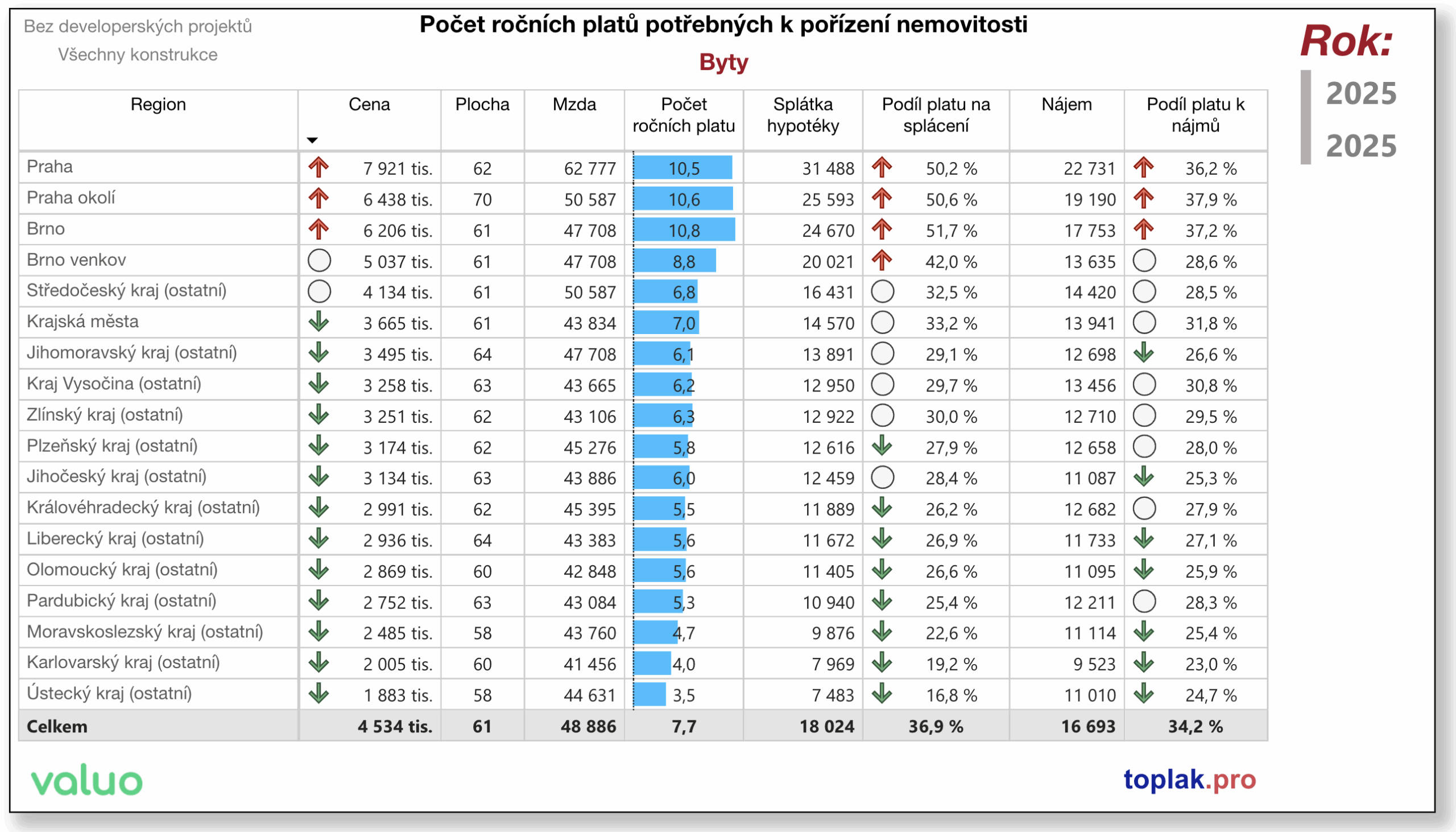

Dostupnost bydlení se měří hlavně poměrem cen k příjmům:

- Průměrný byt v ČR stojí 4,5 milionu Kč → je potřeba asi 7,5 ročních platů.

- V Praze průměrný byt vyjde na 8 milionů Kč → téměř 11 ročních platů.

Splátky:

- Hypotéka na průměrný byt: cca 18 tisíc Kč měsíčně (37 % hrubé mzdy).

- Průměrný nájem: necelých 17 tisíc Kč (34 % hrubé mzdy).

Splátka hypotéky je vypočítána pro průměrný byt, při současné úrokové sazbě, s 20 % vlastních prostředků, fixní úrokovou sazbou na dobu až 5 let a dobou splatnosti úvěru 30 let.

Regionální rozdíly jsou zásadní:

- Praha a okolí: splátka hypotéky = více než 50 % hrubé mzdy, nájem kolem 36 %.

- Ústecký kraj: hypotéka zabere jen asi 20 % mzdy, nájem kolem 23 %.

Co z toho plyne?

Hypoteční a realitní trh jsou úzce propojené nádoby. Pokles sazeb okamžitě zvyšuje poptávku a tlačí ceny vzhůru, zatímco růst mezd určuje, jak dlouho je tento trend udržitelný.

Pro kupující to znamená:

- vyplatí se sledovat nejen sazby, ale i vývoj mezd a inflace,

- při krátkých fixacích je nutné počítat s vyšší citlivostí na budoucí pohyb sazeb.

Pro investory a prodávající je jasným signálem, že trh opět ožívá – vyšší dostupnost hypoték vrací kupující do hry a ceny nemovitostí se postupně stabilizují s mírným růstovým trendem.